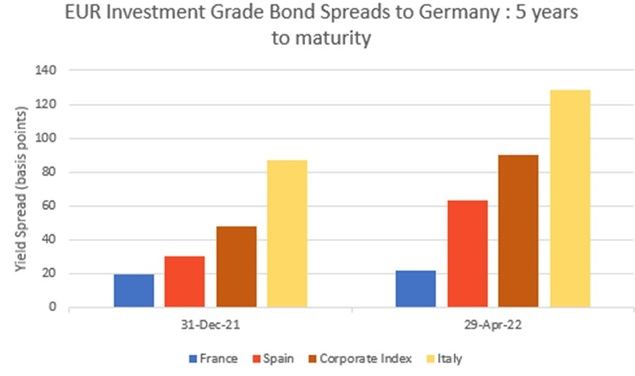

En primer lugar, los rendimientos de los bonos gubernamentales europeos han pasado a estar en zona positiva en todo el espectro de vencimientos (de 2 años en adelante). Esto es relevante en sí mismo debido a que los rendimientos han sido negativos durante buena parte de los últimos cinco años (utilizando Alemania como un caso puntual. Asimismo, hemos observado una ampliación de los diferenciales de tipos de interés entre otros emisores y Alemania (los spreads crediticios, por ejemplo) durante los primeros cuatro meses del año.

Desde una perspectiva de inversores sólo a largo plazo, que típicamente son sensibles al índice de referencia, este podría ser el momento para establecer si los spreads de los títulos gubernamentales o corporativos son lo suficientemente atractivos en el entorno macro actual. Un modo de responder a esta pregunta es analizar la valoración histórica de los spreads crediticios dentro del universo de los bonos europeos de grado de inversión. El punto de equilibrio del spread de los rendimientos muestra una protección contra las ampliaciones de diferencia que haya durante los próximos doce meses. El nivel actual es apenas el doble del nivel comparado un año atrás, los cual le otorga cierto atractivo si miramos la rentabilidad histórica.

Conclusión

Muchos inversores institucionales están invirtiendo en diversos segmentos del mercado de renta fija. Su evaluación la suelen realizar generalmente sobre una base relativa. La ampliación de los spreads crediticios desde comienzos de año es observada en una vasta gama de emisores, tanto de títulos soberanos como corporativos. Desde nuestra perspectiva, un modo de sacar provecho de la prima crediticia actual es a través de una implementación amplia y diversificada de los bonos europeos de grado de inversión. Un enfoque a través de un índice como el aplicado en los fondos cotizados (ETFs) parece ser muy apropiado para su consideración ya que mitiga el riesgo específico del emisor y genera la prima crediticia de un modo más diversificado.

Si (

Si ( No(

No(