En el mundo de la pyme son vistos realmente como algo muy ajeno. Más bien propio de las grandes empresas y por lo tanto nunca al alcance del trabajador de clase media ni del pequeño empleador. Nada más alejado de la realidad. Los planes de pensiones del sistema de empleo son la mejor fórmula financiero –fiscal para ahorrar a la jubilación, y están precisamente destinados a las personas de clase media. El contribuyente de clase alta tiene suficientes recursos como para tener que preocuparse por la jubilación.

I.1. Ahorro fiscal por la falta de retención

Una empresa con un empleado no se plantea la posibilidad de abrir un plan de pensiones del sistema de empleo. Ante su sola mención, surgiría la idea de que se trata de algo inviable por lo caro de su implantación y los costes que supondría el aumento de retribución. La realidad es bien distinta. Un plan de pensiones del sistema de empleo tan solo es un mecanismo que permite dotar una cantidad económica para la contingencia de jubilación (se podrá hacer líquido por jubilación, fallecimiento, invalidez, desempleo o enfermedad grave…). Sobre esa cantidad no se paga IRPF en el ejercicio fiscal en el que realizamos la aportación (ya hemos visto que es a la salida cuando se tributa).

Por lo tanto, si a ese empleado, en un ejemplo hipotético, tenemos la intención de aumentarle el salario en 30 € ese año; si se destina ese aumento a un plan de pensiones de empleo, el empleado se va a ahorrar la retención del IRPF, porque como ya hemos visto no tributa (realmente lo que ocurre es que deduce de la base imponible) .

Es por esto que el aumento de sueldo es más alto porque no pago impuesto por él. Para la empresa no ha aumentado el coste salarial. Lo mismo puede ocurrir si llegan a un pacto entre empleado y empresa para destinar alguna partida del salario variable para hacer una aportación al plan de pensiones por parte de la empresa. Habría un ahorro de la retención del IRPF que se destina directamente al plan. Por supuesto que si el que realiza la aportación es el trabajador, se deduce directamente de su base imponible en el IRPF.

No obstante, desde la ley 12/2022 de regulación para el impulso de los planes de pensiones de empleo, las aportaciones quedan limitadas. La aportación máxima, para trabajadores por cuenta ajena, en estos planes de empleo queda limitada a 1.500 € al año. Para los planes de pensiones individuales el límite se fija en 1.500 € o el 30 % de los rendimientos íntegros del trabajo y 7 o de las actividades económicas, la menor de esas dos cuantías.

Este límite de aportación conjunta, de 1.500 €, puede verse ampliado con 8.500 € más al año de aportación. De este modo, el tope máximo de aportación es de 10.000 €

Si la empresa aporta cantidades por debajo de 500 € al plan, la aportación extra del empleado no podrá sobrepasar esta cuantía en un coeficiente por encima del 2,5 %.

En el tramo de hasta 1.500 € hay que multiplicar por 0,25 % la diferencia entre la aportación entre la aportación de la empresa y el límite de 500 €.

En cuanto al tratamiento fiscal para los trabajadores autónomos, desde 2023 pueden beneficiarse también de los cambios que introduce esta ley para el impulso de los planes de pensiones de empleo. El nuevo límite para los autónomos es de 5.750 €, tanto de aportación como de deducción.

Al ya citado límite conjunto de aportación individual de 1.500 €, los autónomos pueden añadir 4.250 € como aportación a los nuevos planes de pensiones del sistema de empleo simplificados que estén promovidos por federaciones o asociaciones de trabajadores por cuenta propia. Van a poder deducirse hasta 5.750 € íntegros ó el 30 % de los rendimientos netos del trabajo o actividades económicas.

I.2. La necesaria discriminación objetiva

Puede llamar la atención que este epígrafe nos hable de la necesidad de que exista discriminación objetiva en los criterios que determinen la aportación de la empresa, cuando uno de los principios rectores de los planes de pensiones es el de la no discriminación.

Como vemos en el detalle de la definición que nos ofrece INVERCO en su página web, no es discriminatorio el plan que dispone las condiciones para que todo el personal empleado pueda acogerse al plan. Obviamente esto no quiere decir que sea obligatorio que todo el personal empleado pertenezca al plan. Tampoco se resuelve entendiendo que la empresa debe de realizar una aportación mínima a cada uno de los trabajadores. Basta con que posibilite que todo el mundo participe. Pero, ¿Cómo resolvemos el que la empresa pueda realizar una aportación a favor de determinados trabajadores sin que sea obligatorio realizarla para todos?

Generalmente se ha entendido que se debían de realizar aportación a todos y cada uno de los trabajadores lo que hacía prácticamente imposible su mero planteamiento en el conjunto de las empresas.

La solución pasa por articular unas especificaciones, unas normas de desarrollo del plan en el centro de trabajo en concreto, donde la aportación que deba de realizar el empleador quede vinculada a que el propio trabajador, a su vez, también haga su correspondiente aportación (en su propio favor, en este caso, por supuesto).

Es decir que, por ejemplo, la empresa realizará la aportación “X” a favor de los trabajadores que desarrollen la labor de “operario”, y una aportación “Y” para los que hagan labores de “conductor de vehículos”. Esta aportación la realizará la empresa al fondo de pensiones constituido a favor de esos trabajadores, pero siempre que ellos realicen una aportación mínima en su propio favor de 30 €, por ejemplo.

De este modo no va a realizar a portación alguna de modo lineal para todos los empleados, sino en función de los puestos de trabajo y de las funciones desarrolladas por cada uno de los trabajadores.

Obviamente al igual que los salarios no los iguales, la aportación tampoco tiene porque serlo.

La aportación mínima exigible a cada trabajador, en su propio favor, no lo olvidemos, sí puede ser idéntica para todos, porque puede ser realmente muy pequeña. El sentido de esta “puerta de entrada” es que los trabajadores que no estén interesados en el plan en sí, no bloqueen su puesta en marcha al resto.

Suelen ser los más jóvenes los que “no ven “los planes de pensiones porque les queda mucho para la jubilación y porque tiene necesidades más acuciantes en el presente. Pero también hay que tener en cuenta que no pueden ser obstáculo para poner en marcha un plan que pueda aprovechar el resto de la plantilla. En esta fórmula de solución, el empleado que desee que la empresa le aporte al plan, también debe de contribuir con una aportación personal.

Por lo tanto sí podemos aplicar discriminación objetiva: En función de quien aporta al plan.

Con este criterio también podemos usar los planes de empleo para articular aumentos de salario: La aportación de la empresa no deja de ser un incremento salarial sobre el que no pago IRPF.

No es importante que las comisiones que se nos cobran por un servicio sean bajas: Lo importante es que el servicio sea bueno y la comisión ajustada a su calidad.

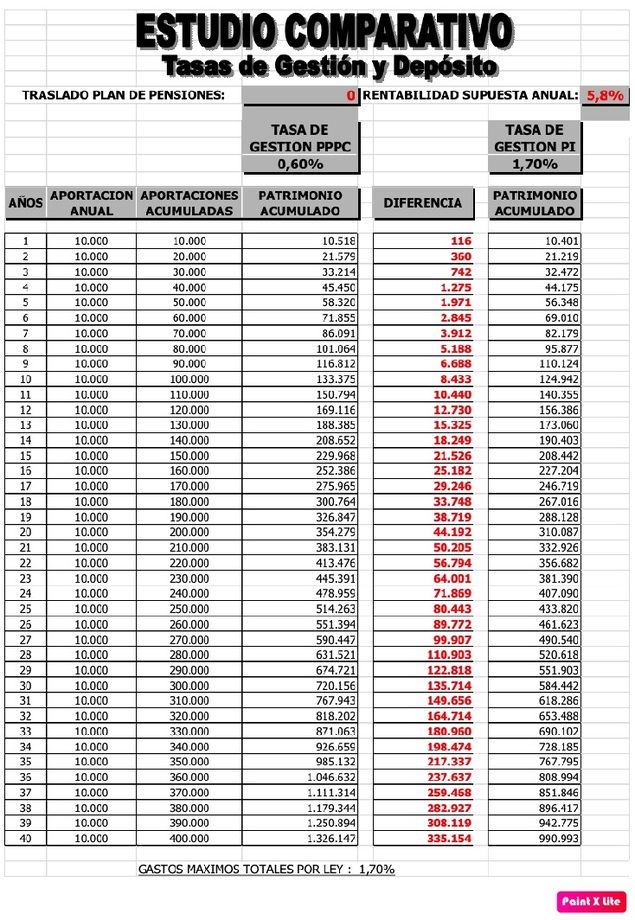

Ante ambas gestiones con la misma calidad, las comisiones a pagar han de ser muy similares. Si ante una similar gestión se nos cobran en un plan de pensiones el 1,70 %, que es el máximo por ley , y en otro plan que invierte exactamente en los mismos valores, el 0,6 %, es evidente que estamos pagando de más.

Esto ocurre en la práctica totalidad de entidades que nos ofrecen planes de pensiones porque los más caros están destinados a particulares, siendo los más baratos los destinados a colectivos. Lógicamente el precio siempre es menor si la contratación se hace en grupo que si ese realiza a título particular. Esto responde a la economía de costes: Si consigo captar más derechos económicos en una sola gestión, puedo ofrecer ese servicio a un precio menor que si tengo que realizar varias gestiones para obtener el mismo resultado. Es decir: Nos cobran unas comisiones de gestión y de depósito menores en un plan de pensiones de empresa (sistema de empleo) que en un pan de pensiones individual (particular). Esto es así porque se gestiona y mantienen ambos planes con un coste muy inferior en el de empleo que en el individual. Para realizar las gestiones comunes del plan de empresa, con un mismo acto, en un mismo momento, se realizan las operaciones de varios trabajadores (partícipes del plan) , mientras que en el plan de pensiones individual es una sola gestión la que se precisa para un partícipe (el único de ese plan).

Ese es el motivo de esa diferencia de comisiones de gestión y depósito. La pregunta es cómo podemos utilizar en nuestro favor esta diferencia, a la luz de la previsión social, y si realmente nos va a merecer la pena.

Respecto a cómo utilizarlo es evidente que si el empleador, empresa o empresario particular, pone en marcha un plan de pensiones del sistema de empleo para sus trabajadores, les está brindando la posibilidad de que estos realicen aportaciones particulares a un plan de pensiones con las comisiones de gestión y depósito mucho más bajas.

Ya hemos visto que no se requiere que toda la plantilla pertenezca al plan, de hecho lo normal es que no todo el mundo esté en él.

Por lo tanto si la entidad o empresario que mantiene relación laboral con un trabajador, puede poner a su disposición un plan de pensiones de sistema de empleo para que, entre otras cosas, sus ahorros de cara a completar su jubilación será más rentables que en un plan individual porque las comisiones serán menores.

Nos planteábamos más arriba si compensaba esta diferencia de comisiones. Las comisión máxima por ley que puede establecer la entidad financiera depositaria del fondo que gestiona el plan es del 1,70 %. Estas comisiones se aplican sobre la totalidad de los derechos consolidados que tengamos en el fondo, independientemente de la rentabilidad que hayan obtenido las inversiones. O sea, que puede darse la paradoja de que por gestión inadecuada el fondo hubiera perdido respecto al año anterior o respecto a lo aportado en el ejercicio, y veamos cómo nos cobran la comisión de todos modos. Es decir: Que además de haber perdido dinero porque las inversiones han dado negativas, perdemos aún más por lo que se nos cobra en concepto de comisiones de gestión y depósito. En un ejemplo muy claro: Cuando al final del ejercicio comprobamos que nuestro fondo de pensione ha dado una rentabilidad cero, eso quiere decir que realmente dio una rentabilidad igual al porcentaje de comisiones que se nos cobra…

Vamos a ver un ejemplo con números y duraciones en una hoja de cálculo donde en una columna vemos el efecto de aplicar unas comisiones del 0,6 % en un fondo de pensiones del sistema de empleo (PPPC), frente a otro plan del tipo individual (PI) con el 1,70 % que es el límite máximo legal.

A idéntica rentabilidad de las inversiones vemos como se dispara exponencialmente el patrimonio acumulado en el fondo (“diferencia”), en un caso frente al otro.

I.3.Fiscalidad en la salida de los Planes de Pensiones: Capital versus rentas

La ventaja fiscal de los Planes de Pensiones reside en que podemos deducir de la base imponible del impuesto de la renta (IRPF) las aportaciones que hemos realizado a los mismos en el año en curso.

No obstante la duda de los beneficios fiscales de los planes de pensiones surge cuando nos planteamos si al cobrar sus derechos consolidados, llegado el momento de la jubilación, no vamos a pagar ese año todo lo que nos hemos ahorrado, como mínimo, todos los anteriores. La respuesta es negativa.

Precisamente la finalidad del plan de pensiones es complementar la rentas de jubilación, que siempre va a ser menor que el salario que se venía percibiendo cuando se estaba en situación de activo. Es decir, que se trata de ir cobrando año a año, a modo de complemento de la pensión, los derechos acumulados en el plan de pensiones. No se trata de dejar los derechos económicos en el fondo de pensiones y que nos cobre la gestora, año a año, las comisiones de gestión y depósito que ya henos visto. Se trata de mover los derechos a una póliza donde fiscalmente no tributemos más que por las cantidades que vamos a ir percibiendo de la renta generada. Es decir que los derechos no van a permanecer en el fondo de pensiones, sino que van a quedar garantizados en una póliza desde donde directamente se van a generar las rentas.

Tan solo vamos a tributar por la parte de renta que efectivamente cobremos, manteniendo el resto de derechos “a salvo” de indeseadas tributaciones fiscales, de cobros de comisiones y de movimientos de bolsa en el mercado de valores. Quedan protegidos los derechos de los vaivenes del mercado, porque quedaría garantizado el capital total en la póliza.

Esa subida del impuesto sobre la renta no afecta sólo a los derechos del plan de pensiones que se cobran de una vez, si no a la misma pensión de jubilación, que también está integrada en el IRPF.

Otro punto importante a considerar es el de elegir el instrumento adecuado, desde el punto de vista de la seguridad y la rentabilidad, para exteriorizar este compromiso por pensiones adquiridos con los trabajadores de la empresa. Es decir que va a tener que elegir, el empleador, entre los sistemas colectivos de ahorro a la jubilación, que fundamentalmente son dos: Plan de Pensiones del Sistema de Empleo o Plan de Previsión Social Empresarial. Sin ánimo de extendernos en materias que exceden este trabajo, se diferencian ambas figuras en que el primero deposita los derechos económicos en un fondo de pensiones y el segundo en una póliza de ahorro donde queda garantizado un capital a un tipo de interés determinado. A primera vista parece más interesante esta segunda fórmula, pero la realidad nos indica que siempre han sido más rentables los primeros…

La dialéctica rentabilidad-seguridad es un clásico cuando hablamos de inversiones. A la hora de invertir lo que se buscar es rentabilizar el principal, pero se busca hacerlo con seguridad, es decir arriesgando lo mínimo y, simplemente, nada.

Es cierto que a más rentabilidad buscada tenemos que aceptar que menos seguridad tenemos en la inversión y viceversa. En el caso que nos ocupa: una empresa como empleadora, buscando seleccionar instrumentos adecuados para el desarrollo de un sistema adecuado para el complemento de pensiones de sus trabajadores, va a ser fundamental la seguridad, por encima de la rentabilidad. Tengamos en cuenta que tenemos que armonizar los variados intereses de múltiples empleados, pero que fundamentalmente no quieren perder nada en sus inversiones. Pero también tenemos la responsabilidad de hacer rentable y que no se devalúe el ahorro a futuro por tener un celo excesivo. De nada nos valdría guardar en una baldosa los ahorros a la jubilación si después de 30 años se han depreciado tanto por el efecto de la inflación que prácticamente no nos valen para nada.

Veamos un comparativo de rentabilidades históricas entre los dos sistemas de previsión social reseñados: plan de pensiones del sistema de empleo y planes de previsión social empresarial, en una entidad aseguradora.

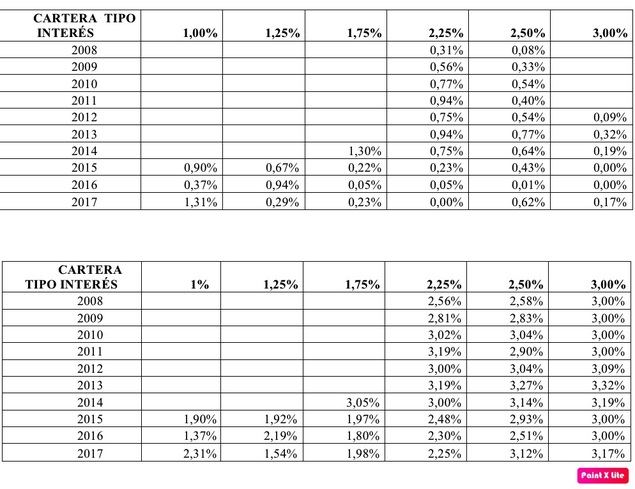

Imagen 3: Planes de previsión social empresarial, tipo de interés técnico garantizado en póliza y tipo de interés técnico adicional al ya garantizado en póliza, en cada ejercicio.

En la primera columna “Cartera tipo interés” aparecen los diferentes tipos de interés técnico garantizado en cada póliza. El interés técnico garantizado en cada póliza difiere porque en cada momento de contratación se fija un tipo, y lógicamente se mantiene en el tiempo. Pero esto no quiere decir que se puedan contratar nuevas póliza a ese tipo, si ya se está ofertando otro distinto. Cosa diferente es que por el efecto de la llamada “cláusula de participación en beneficios”, se consigan tipos de interés extras que se suman al tipo garantizado en origen. Vemos como en cada ejercicio se consigue un tipo de interés extra, fruto de la citada cláusula, ligado al tipo de interés técnico fijado en cada póliza en su origen. Así, en 2015 salen a mercado pólizas al 1,00% de tipo de interés, consiguiendo en ese mismo año un 0,90 % de interés técnico adicional. En ese año 2015, las pólizas que salieron a mercado y se contrataron al 3,00% en 2012, consiguen a su vez un interés técnico adicional del 0,00%.

|

CARTERA TIPO INTERÉS

|

1,00%

|

1,25%

|

1,75%

|

2,25%

|

2,50%

|

3,00%

|

|

2008

|

|

|

|

0,31%

|

0,08%

|

|

|

2009

|

|

|

|

0,56%

|

0,33%

|

|

|

2010

|

|

|

|

0,77%

|

0,54%

|

|

|

2011

|

|

|

|

0,94%

|

0,40%

|

|

|

2012

|

|

|

|

0,75%

|

0,54%

|

0,09%

|

|

2013

|

|

|

|

0,94%

|

0,77%

|

0,32%

|

|

2014

|

|

|

1,30%

|

0,75%

|

0,64%

|

0,19%

|

|

2015

|

0,90%

|

0,67%

|

0,22%

|

0,23%

|

0,43%

|

0,00%

|

|

2016

|

0,37%

|

0,94%

|

0,05%

|

0,05%

|

0,01%

|

0,00%

|

|

2017

|

1,31%

|

0,29%

|

0,23%

|

0,00%

|

0,62%

|

0,17%

|

Imagen 4

|

CARTERA TIPO INTERÉS

|

1%

|

1,25%

|

1,75%

|

2,25%

|

2,50%

|

3,00%

|

|

2008

|

|

|

|

2,56%

|

2,58%

|

3,00%

|

|

2009

|

|

|

|

2,81%

|

2,83%

|

3,00%

|

|

2010

|

|

|

|

3,02%

|

3,04%

|

3,00%

|

|

2011

|

|

|

|

3,19%

|

2,90%

|

3,00%

|

|

2012

|

|

|

|

3,00%

|

3,04%

|

3,09%

|

|

2013

|

|

|

|

3,19%

|

3,27%

|

3,32%

|

|

2014

|

|

|

3,05%

|

3,00%

|

3,14%

|

3,19%

|

|

2015

|

1,90%

|

1,92%

|

1,97%

|

2,48%

|

2,93%

|

3,00%

|

|

2016

|

1,37%

|

2,19%

|

1,80%

|

2,30%

|

2,51%

|

3,00%

|

|

2017

|

2,31%

|

1,54%

|

1,98%

|

2,25%

|

3,12%

|

3,17%

|

Tipo de interés técnico total en cada ejercicio según el interés técnico garantizado en póliza (interés técnico adicional del cuadro anterior ya sumado al interés técnico de cada póliza)

Rentabilidad efectiva, en cada ejercicio, del Plan de pensiones para empresas

|

RENTABILIDAD AÑO

|

1 AÑO

|

HISTÓRICA

|

|

2008

|

-5,61%

|

6,33%

|

|

2009

|

11,29%

|

6,59%

|

|

2010

|

-2,41%

|

6,11%

|

|

2011

|

2,43%

|

5,93%

|

|

2012

|

6,88%

|

5,93%

|

|

2013

|

11,01%

|

6,15%

|

|

2014

|

6,64%

|

6,17%

|

|

2015

|

0,85%

|

5,95%

|

|

2016

|

1,13%

|

5,81%

|

|

2017

|

2,69%

|

5,77%

|

Como se aprecia en los cuadros, en las rentabilidades históricas siempre es más rentable la inversión a través de fondos de pensiones que a través de póliza de ahorro con un tipo de interés garantizado, aunque lleven adicionalmente participación en beneficios estas últimas. También es cierto que desde el punto de vista de la seguridad y la certeza de la inversión son más interesantes las pólizas, ya que garantizan un tipo de interés mínimo.

Cuando hablamos de sistemas complementarios a la jubilación, los planes de pensiones y los de previsión en general, han de ser valorados, para comprender su rentabilidad, en su conjunto: Es decir, atendiendo a la rentabilidad financiero fiscal. Sumando la rentabilidad financiera efectiva que acabamos de ver, junto con el ahorro efectivo fiscal, es donde podemos contemplar, en su conjunto, el ahorro real que hemos acumulado para complementar la pensión de jubilación.

Por lo tanto a la hora de hacer efectivos los derechos de un plan de pensiones o sistema alternativo al mismo, va a ser fundamental tomar las decisiones adecuadas para aprovechar en nuestro favor la fiscalidad.

El trabajador ya jubilado que acude a cobrar su fondo de pensiones debe de tener en cuenta los aspectos fiscales, es decir tener cuidado en como hace efectivo su fondo de pensiones. Existe una leyenda urbana que nos avisa de la inutilidad de hacer un plan de pensiones porque “todo lo que te ahorras en impuestos durante su formalización, lo acabamos pagando en el momento de salida del mismo”. Esto es así porque cuando nos jubilamos y acudimos a la entidad bancaria a interesarnos por nuestro fondo nos animan a cobrarlo, es decir, nos invitan a que ingresemos los derechos del fondo de una sola vez en nuestra cuenta corriente. No olvidemos que en las cuentas corrientes nos cobra por tener depositado nuestro dinero…

Hasta diciembre de 2006 los derechos económicos con origen aportaciones a fondos de pensiones con más de dos años de antigüedad estaban exentos un 40%. Es decir que lo que cobrabas de un plan de pensiones solo tributaba el 60%, por lo que el ahorro fiscal era considerable. Esto ya no es así, entre otras cosas porque el legislador busca que los planes de pensiones se conviertan en una renta futura de complemento de la pensión.

Es el cobro en forma de renta, donde tributaremos año a año por las cantidades que vayamos cobrando del fondo, el que se impone desde el punto de vista de los fines que persigue el instrumento y desde la utilidad financiero-fiscal.

I.6 .Movilizaciones de derechos individuales por causas no contingenciales

Las diferencias que ya hemos visto de elegir un plan de pensiones individual o uno del sistema de empleo, van a aumentar aún más si le añadimos a esos números las aportaciones particulares que tengamos en otros fondos y que decidimos trasladar a este fondo de pensiones, al que hemos podido acceder gracias a nuestro empleador, que nos lo ha facilitado.

Por ley, solo se pueden trasladar, a título particular, los derechos de un plan de pensiones de empleo por extinción de la relación laboral, si así lo preveen las especificaciones del mismo, o por terminación del plan de pensiones.

Como hemos visto se puede elegir cobrar el plan de pensiones en forma de capital o en rentas, e incluso en una fórmula mixta. Además, en el caso de que el sujeto se decante por cobrar en forma de renta, cabe la posibilidad de una vez generada la renta, recupere anticipadamente el capital, es decir optar por lo que se conoce como el “derecho de rescate”, y cobrar todo el montante de una sola vez. En este supuesto, pese a que ya optamos, en su momento, por elegir el cobro en forma de renta, aún mantenemos la exención del 40% de los derechos a los que le corresponda ese beneficio fiscal, en función de la antigüedad de las aportaciones y de que lo estemos cobrando dentro de los períodos transitorios.

Si (

Si ( No(

No(