Seún Alessandro Cattani, consejero delegado de ESPRINET: “Cerramos el primer trimestre de 2022 con una rentabilidad superior a la previsión a pesar de un contexto económico y geopolítico de gran discontinuidad, tanto en comparación con el primer trimestre del año pasado como con el final de 2021. Esto demuestra las acertadas decisiones en relación con la estrategia adoptada por el Grupo. A pesar de ello, empezamos a ver un retroceso en el consumo de los hogares y del sector privado, sobre todo en el mercado italiano. Por otro lado, la demanda del sector público y de las empresas, impulsada por las inversiones vinculadas a los Planes locales de recuperación y resiliencia, está mostrando importantes tasas de crecimiento. Así, como consecuencia de la tendencia del mercado y en consonancia con la estrategia del Grupo de centrarse más en las líneas de negocio de alto margen, el segmento de Advanced Solutions registró un crecimiento de la facturación del 8 %, llegando a 223,3 millones de euros, y su incidencia en el total de las ventas del Grupo aumentó hasta el 20 %. En este ámbito es particularmente positivo el desempeño del segmento del Cloud, cuyos ingresos en los tres primeros meses de 2022 han registrado un aumento del +27 %. En el primer trimestre de 2022, también registramos un importante crecimiento del margen de producto en prácticamente todas las líneas de negocio, a pesar del aumento de los costes de transporte incluidos. En este contexto y tal como se recoge en el Plan Estratégico 2022-2024, que contempla, como parte del crecimiento orgánico del modelo transaccional, una fuerte apuesta por áreas de mayor margen como los accesorios de consumo de marca propia, el Grupo ha presentado recientemente la manifestación de interés dirigida a promover una OPA voluntaria sobre Cellularline, con el fin de excluirla de cotización. Sobre la base de nuestros logros en el primer trimestre de 2022, afrontamos el año en curso con una perspectiva positiva, sin olvidar el contexto de incertidumbre económica persistente. Con estas premisas, nuestra orientación para el ejercicio 2022 prevé un crecimiento de los ingresos y un EBITDA ajustado superior a 93 millones de euros, con un aumento del 8 % respect a los resultados de 2021, excluyendo la posible contribución de Cellularline en el caso de que se concrete la operación”.

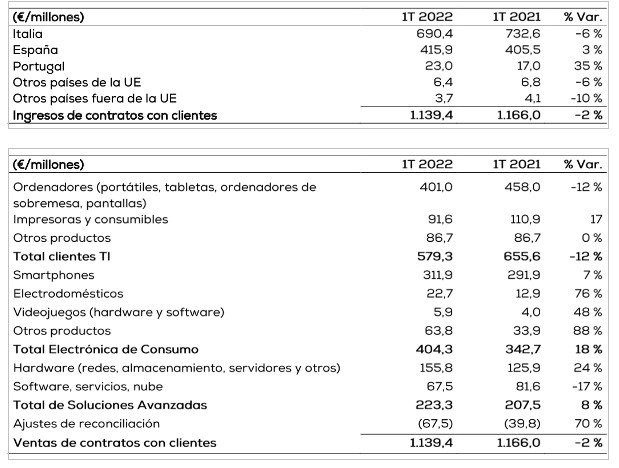

Analizando el desglose por categorías de productos, el segmento de Clientes de IT registró un -12 % para el Grupo debido al comportamiento de los PC (-12 %) y de las impresoras y consumibles (-17 %). Según los datos de Context, en el primer trimestre de 2022 el mercado de Clientes de IT disminuyó un 11 %, con un descenso del -16 % en los PC debido sobre todo a la débil demanda de los consumidores, y un descenso del -5 % en la impresión, que sigue sufriendo la baja disponibilidad de productos.

En cambio, en el segmento de Electrónica de Consumo, ESPRINET ha experimentado un crecimiento del 16 %, gracias a la contribución de los smartphones (+7 %) y de otros productos (+88 %), que abarcan televisores, electrodomésticos (+76 %) y el sector de los videojuegos (+48 %), rindiendo por encima del mercado. De hecho, según los datos de Context, el segmento de Electrónica de Consumo en el panel de distribución disminuyó un 1 % en los tres primeros meses de 2022, debido esencialmente a la ralentización de los smartphones (-6 %), no compensada por los aumentos de otros productos (+9 %), electrodomésticos (+19 %) y videojuegos (+35 %).

En el segmento de Advanced Solutions el Grupo, en consonancia con el crecimiento del mercado, siempre de acuerdo con los informes de mercado de Context, registró un aumento de los ingresos del 8 %, que suponen 223,3 millones de euros en comparación con los 207,5 millones de euros en el periodo enero-marzo de 2021. También se destacan los resultados de ESPRINET en el área de XaaS ("As a Service”), cuyos ingresos en los tres primeros meses de 2022 ascendieron a 38,8 millones de euros (+27 %).

En línea con la estrategia del Grupo de centrarse en las líneas de negocio de alto margen, la incidencia de las ventas de Advanced Solutions creció un 20 % (18 % en el primer trimestre de 2021).

Si se analizan los segmentos de clientes, en los tres primeros meses de 2022, el mercado ha registrado un crecimiento del 2 % en el segmento business (revendedores de informática) y un descenso del 9 % en el segmento de consumo (Retailer, E-tailer). La cifra de negocios del Grupo se mantuvo en comparación con el mismo periodo del año anterior, tanto en el segmento de consumo (482,6 millones de euros, 0 %) como en el segmento de business (724,3 millones de euros, 0 %).

El Gross profit ascendió a 57,6 millones de euros, un +3 % en comparación con el primer trimestre de 2021 (56,1 millones de euros), como resultado del significativo aumento del margen porcentual (5,05 % en el periodo enero-marzo de 2022 frente al 4,81 % en el mismo periodo del año anterior), que es a su vez consecuencia de la mayor incidencia de las categorías de productos de alto margen que, en línea con la estrategia del Grupo, aumentaron su peso en los ingresos hasta el 43 % desde el 39 % en el primer trimestre de 2021. También hay que señalar que casi todos los segmentos de negocio muestran una mejora de los márgenes.

El EBITDA ajustado, que coincide con el EBITDA al no haberse registrado costes de naturaleza no recurrente, es de 19,7 millones de euros, con respecto a los 20,3 millones de euros del primer semestre de 2021 (-3 %).

La incidencia sobre ventas se mantiene practicamente estable en el 1,73 % frente al 1,74 % del mismo periodo de 2021, debido al aumento del peso de los costes operativos (del 3,07 % en el primer trimestre de 2021 al 3,32 % en el periodo enero-marzo de 2022) principalmente como consecuencia de la dinámica vinculada a los flujos de personal.

El EBIT ajustado, que coincide con el EBIT al no haberse registrado costes de naturaleza no recurrente, ascendió a 15,6 millones de euros, ligeramente inferior al EBITDA debido principalmente a la amortización de la Customer list que se ha producido en el marco de la asignación del precio de compra relativa a la adquisición del grupo GTI. La incidencia sobre ventas pasa del 1,42 % del primer trimestre de 2021 al 1,37 %.

Los beneficios antes de impuestos ascendieron a 13,8 millones de euros, un -2 % respecto a los 14,1 millones de euros en el primer trimestre de 2021.

Los beneficios netos ascendieron a 10,1 millones de euros, un -1 % respecto a los 10,2 millones de euros en los primeros tres meses de 2021.

Los beneficios netos por acción ordinaria ascendieron a 0,20 euros, un -5 % respecto al valor del primer trimestre de 2021 (0,21 euros).

CICLO DE CONVERSIÓN DE EFECTIVO DE 13 DÍAS

El ciclo de conversión de efectivo1 cerró a 13 días (sin variación con respecto al 4o trimestre de 2021 y +5 días con respecto al primer trimestre de 2021). En particular, se observan las siguientes tendencias:

-

días de rotación de stock en almacén (DSI): +4 días en comparación con el T4 de 2021 (+8 días frente al T1 de 2021),

-

días de cobro de los clientes (DSO): invariante en comparación con el T4 de 2021 y +2 días frente al T1 de 2021,

-

días de pago a proveedores (DPO): +4 días en comparación con el T4 de 2021 (+2 días frente al T1 de 2021).

SITUACIÓN FINANCIERA NETA NEGATIVA DE 89,2 M€ (71,6 M€ EN EL Q1 DE 2021)

La posición financiera neta es negativa en 89,2 millones de euros comparada con la posición negativa de 71,6 millones de euros a 31 de marzo de 2021. El valor de la posición financiera neta a 31 de marzo está influenciado por factores técnicos como la estacionalidad del negocio, la tendencia de las cesiones "sin recurso" de los créditos comerciales (factoring, confirming y titulización) y la dinámica de los patrones de comportamiento de los clientes y proveedores en los distintos períodos del año. Por tanto, no es representativo de los niveles medios de deuda financiera neta observados durante el periodo. Los citados programas de factoring y titulización, que definen la transferencia completa de los riesgos y beneficios a los cesionarios y, por tanto, contemplan la cancelación de los créditos del activo del balance de acuerdo con la NIIF 9, tienen un efecto global sobre el nivel de deuda financiera neta consolidada a 31 de marzo, cuantificable en 461,8 millones de euros (353,6 millones de euros a 31 de marzo de 2021).

EL ROCE SE SITÚA EN EL 15,2 %

El ROCE se sitúa en el 15,2 %, en comparación con el 19,7 % del primer trimestre de 2021. Las principales tendencias subyacentes a dicha evolución pueden resumirse de la siguiente manera:

- el NOPAT (beneficio operativo neto después de impuestos) aumenta con respecto al 2021;

- el capital invertido neto medio, medido sin los efectos de la introducción de NIIF 16, aumenta (+38 %) principalmente por efecto del incremento del capital circulante neto medio.

ORIENTACION PARA 2022

El Grupo ESPRINET continúa contemplando con optimismo el año en curso, a pesar de las incertidumbres económicas, geopolíticas y monetarias en todo el mundo. El Grupo está acelerando la aplicación de su plan estratégico y sigue confiando en que su sólida posición competitiva y su buena situación financiera le permitirán aprovechar todas las oportunidades que ofrezca el mercado en los próximos meses, aunque en un contexto de aumento de la inflación y de posible caída del índice de confianza de los consumidores.

Por el lado de la demanda empresarial, ESPRINET ve un contexto favorable a medio plazo para el mercado de las TIC en el sur de Europa, apoyado por los beneficios que aportarán los Planes nacionales de recuperación y resiliencia. Las inversiones del sector público y de las empresas privadas en Italia y España registran las tasas de crecimiento más importantes entre los países europeos.

El proyecto de Renting también se ha puesto en marcha en España y continúa la actividad de mejora del producto/servicio ofrecido a los clientes, con una cartera de ofertas que supera el millón de euros y va en aumento y con contratos ya cerrados por varios cientos de miles de euros.

El Grupo ha incorporado en sus presupuestos para 2022 un riesgo de reducción de la disponibilidad de productos para el primer y segundo trimestre, con mejoras progresivas previstas a partir del tercero.

El seguimiento constante de la situación con los principales proveedores del Grupo sigue confirmando sus previsiones.

El Grupo sigue apostando por un sólido control de los costes, también para compensar cualquier impacto inflacionista, que actualmente se refleja principalmente en los costes de transporte pero que está siendo bien absorbido por la tendencia general del primer margen de producto.

El Grupo también permanece atento a la inestabilidad económica y geopolítica, aunque ESPRINET no se ve directamente afectado por las consecuencias del conflicto entre Rusia y Ucrania, ni realiza una parte importante de sus compras a proveedores radicados en esa zona.

Con estas premisas y en línea con el Plan Estratégico 2022-2024, la prioridad del Grupo ESPRINET para este año sigue siendo la optimización de la rentabilidad, lo que se traduce en una previsión para el ejercicio de 2022 con un EBITDA ajustado superior a 93 millones de euros y un crecimiento en los ingresos, con posibles efectos derivados de la consolidación de Cellularline en el caso de que la operación se cierre con éxito.

El Directivo responsable de la redacción de los documentos contables de la sociedad, Pietro Aglianò, declara, a efectos del apartado 2 del artículo 154-bis del Decreto legislativo n.o 58/1998 (TUF: Ley de finanzas consolidadas), que la información contable incluida en el presente comunicado se corresponde con las conclusiones documentales y con los libros y datos contables.

Esprinet es un facilitador del ecosistema tecnológico que, con una fuerte vocación de sostenibilidad ambiental y social, promueve la democracia tecnológica. Con una oferta completa de consultoría, seguridad informática, servicios y productos en venta o alquiler a través de una amplia red de distribuidores profesionales, Esprinet es el grupo líder en el sur de Europa (Italia, España y Portugal), ocupa el cuarto puesto en Europa y se encuentra entre los diez primeros a nivel mundial.

Con más de 1.700 empleados y una facturación de 4.700 millones de euros en 2020, Esprinet (PRT:IM - ISIN IT0003850929) cotiza en la Bolsa italiana.

Si (

Si ( No(

No(