Si bien considero que las ganancias de la renta variable y del oro reflejan realidades distintas, también creo que, en el entorno actual, tiene sentido conservar la exposición a ambos activos. Incluso si la renta variable mantiene su tendencia alcista, existen tres razones por las que el metal precioso podría seguir desempeñando un papel útil en las carteras durante los próximos años:

1. El oro y las acciones responden a factores distintos en el entorno de mercado actual

Históricamente, la evolución del oro solía estar ligada a varios factores, como la demanda de activos «refugio» en periodos de volatilidad económica o geopolítica, o la búsqueda de activos «reserva de valor» ante el riesgo de devaluación de las divisas o el repunte de la inflación. En la actualidad, sin embargo, considero que la subida del oro responde a un conjunto de factores que podrían acompañarnos durante algún tiempo, entre los que destacan:

- la preocupación por un escenario de estanflación (crecimiento débil e inflación elevada),

- el aumento de la deuda pública como porcentaje del PIB,

- la devaluación del dólar estadounidense,

- y las amenazas a la independencia de los bancos centrales.

Por su parte, el repunte de la renta variable se explica en gran medida por las subidas excepcionales de las empresas tecnológicas de megacapitalización que dominan los índices. A finales de octubre, las Siete Magníficas representaban casi el 37% de la capitalización del S&P 5002. Además de los sólidos beneficios empresariales, la renta variable se está viendo respaldada por unas condiciones monetarias y fiscales acomodaticias, así como por un entorno de crecimiento razonablemente favorable. En definitiva, el repunte simultáneo de la renta variable y del oro no responde a la misma lógica de mercado ni forma parte del mismo «trade».

2. La demanda de oro es cada vez mayor

La demanda de oro por parte de los bancos centrales es un fenómeno ampliamente documentado. Por ejemplo, tras las sanciones impuestas por Estados Unidos sobre los activos rusos denominados en dólares, muchos bancos centrales —en especial de mercados emergentes— decidieron diversificar sus reservas de divisas y reducir su dependencia del dólar estadounidense. La demanda minorista en China también ha sido un factor clave tras el estallido de la burbuja inmobiliaria del país. Más recientemente, hemos observado un repunte de la demanda en Estados Unidos y Europa, reflejado en el aumento de las posiciones en fondos cotizados (ETF) a lo largo de este año.

3. La incorporación de oro a una cartera podría mejorar su perfil de riesgo-rentabilidad

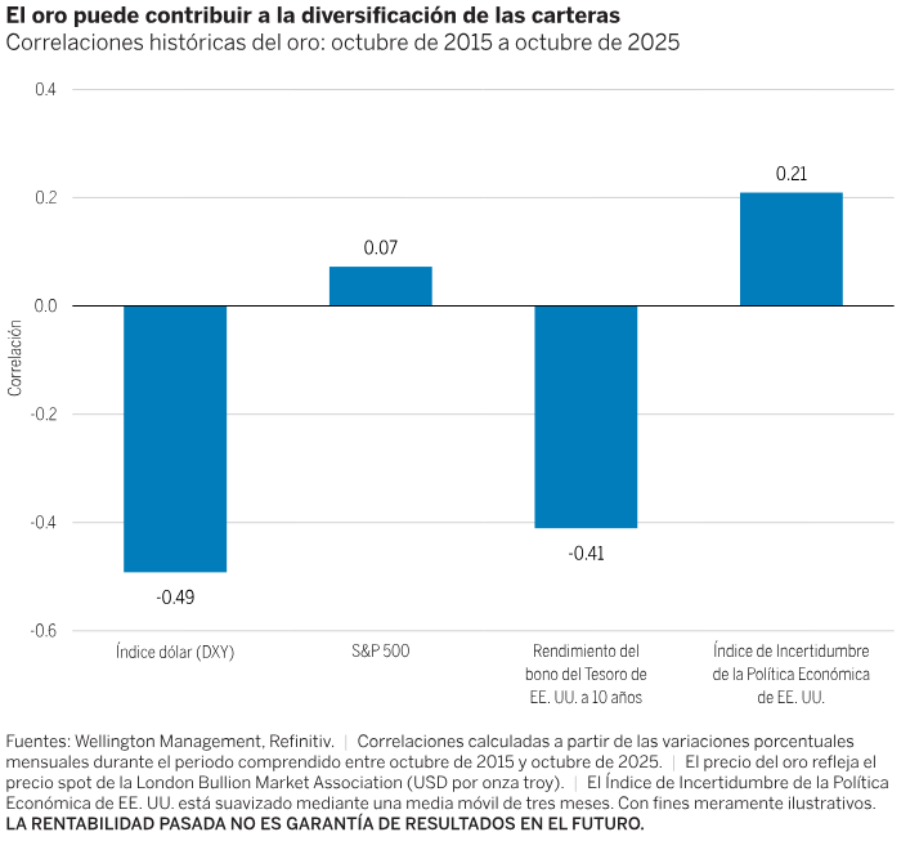

Esto se debe a que el oro suele presentar una correlación reducida con los activos de riesgo y una volatilidad más baja. El gráfico 1 muestra la correlación prácticamente nula entre el oro y la renta variable estadounidense, así como su correlación negativa con el dólar y con los rendimientos de los bonos, y su correlación positiva con la incertidumbre de la política económica durante los últimos diez años. Los resultados son similares si se observa la renta variable y la renta fija a escala global.

¿Cuáles son los riesgos potenciales? Tras la meteórica subida del oro este año, considero que el metal precioso cotiza caro según distintos indicadores, entre ellos su precio real (ajustado a la inflación) y la relación entre la capitalización del mercado del oro y el PIB mundial. Además, el oro no genera flujos de caja ni rendimientos, lo que supone una desventaja frente a las posiciones en efectivo.

¿Qué puede ocurrir con el oro si cae la renta variable? Dependerá del factor desencadenante. Si la renta variable cae porque la inflación obliga a la Reserva Federal a subir los tipos de interés, cabría esperar que el oro también retrocediera. Sin embargo, si la caída de la renta variable obedece al temor a una recesión, el oro podría ofrecer una rentabilidad relativa superior.

Implicaciones para la inversión

El oro puede ser una cobertura eficaz en múltiples escenarios bajistas. Si bien mantengo la opinión de que los fundamentales son, en general, favorables para la renta variable, los inversores con exposiciones elevadas deberían plantearse diversificar, y el oro puede desempeñar un papel útil en esa estrategia. Como se ha señalado, la renta variable estadounidense se está beneficiando del auge de la inteligencia artificial, pero conviene no perder de vista ciertos riesgos económicos: desde la estanflación hasta los desafíos relacionados con la deuda pública de Estados Unidos y la independencia del banco central. Además de compensar potencialmente el riesgo bajista de la renta variable, el oro puede contribuir a cubrir otros riesgos, como la inflación y la depreciación de la moneda.

Los responsables de asignación de activos también deberían valorar ampliar su exposición a materias primas diversificadas. Dado que el oro parece caro según varios indicadores, una cartera más amplia de materias primas que incorpore metales preciosos, metales industriales, energía y productos agrícolas podría ser una alternativa interesante. Más allá de las ventajas específicas del oro, considero que existen señales que apuntan a la posible aparición de un superciclo de las materias primas más amplio, impulsado por el aumento estructural de la demanda energética y por la insuficiencia de la oferta en distintos materiales esenciales para el desarrollo de la IA.

Si (

Si ( No(

No(